中国经济网北京4月29日讯 长缆科技(002879.SZ)股价今日收报13.85元,跌幅0.43%。

公司昨晚披露《2024年度以简易程序向特定对象发行股票的预案》称,本次发行对象为不超过35名(含35名)特定投资者,包括符合中国证监会规定条件的证券投资基金管理公司、证券公司、信托投资公司、财务公司、保险机构投资者、合格境外机构投资者(QFII)、其他境内法人投资者和自然人等特定投资者等。证券投资基金管理公司、证券公司、合格境外机构投资者、人民币合格境外机构投资者以其管理的两只以上产品认购的,视为一个发行对象;信托投资公司作为发行对象的,只能以自有资金认购。所有发行对象均以人民币现金方式并以同一价格认购公司本次发行的股票。

本次发行的定价基准日为公司本次发行股票的发行期首日。发行价格不低于定价基准日前20个交易日公司股票交易均价的80%。定价基准日前20个交易日股票交易均价=定价基准日前20个交易日股票交易总额/定价基准日前20个交易日股票交易总量。

本次发行的股票种类为境内上市人民币普通股(A股),每股面值为人民币1.00元。本次发行的股票将申请在深圳证券交易所上市交易。本次发行的股票数量按照募集资金总额除以发行价格确定,且不超过发行前公司总股本的30%。

本次发行拟募集资金总额不超过22,560.00万元(含本数),未超过三亿元且未超过公司最近一年末净资产的百分之二十,在扣除相关发行费用后的募集资金净额将全部用于收购双江能源部分股权、向双江能源增资。

截至预案公告日,本次发行尚未确定具体的发行对象,因而无法确定发行对象与公司的关系。

截至预案出具日,俞正元直接持有公司35.47%的股权,为公司的控股股东、实际控制人。按照本次发行数量上限预计,本次发行完成后,俞正元仍为公司的控股股东、实际控制人,本次发行不会导致公司控制权发生变化。本次发行不会导致公司控股股东和实际控制人发生变更。

公司表示,通过本次发行可以丰富公司产品线,深化电力绝缘新材料领域布局,提升综合竞争力;充分发挥标的公司与上市公司的协同效应,提升上市公司整体价值。

公司同日披露《关于对外投资收购股权及增资的公告》,长缆科技拟以现金 15,810.00万元收购江苏双江能源科技股份有限公司(以下简称“双江能源”)3,000万股股份并向双江能源增资人民币13,175.00万元,认购双江能源新增股份2,500万股,增资资金用于补充营运资金。本次收购及增资的每股价格为5.27元。上述交易方案完成后,公司将持有双江能源55.00%的股权,双江能源成为长缆科技的控股子公司,纳入合并报表范围。

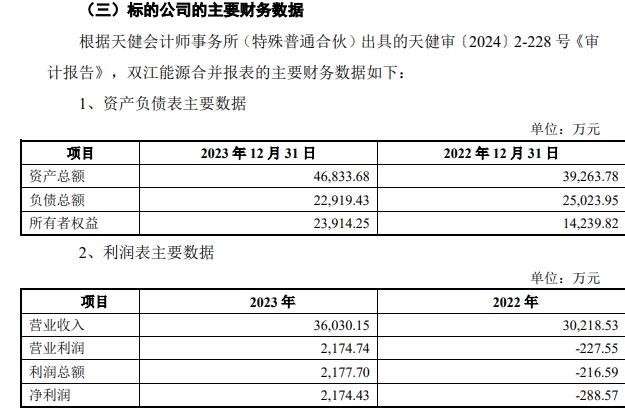

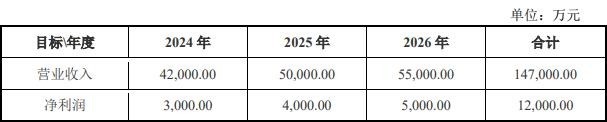

万鑫控股直接持有双江能源79.8213%的股份,为双江能源的控股股东,朱建立直接持有双江能源14.3752%的股份,通过控制万鑫控股控制双江能源79.8213%的股份,合计控制双江能源94.1965%的股份,为双江能源的实际控制人。各方确认,协议确定的业绩承诺期为2024年、2025年及2026年,标的公司业绩承诺期内各会计年度下经审计的合并报表口径下承诺营业收入、承诺净利润如下:

据长缆科技2023年年报,报告期内,公司实现营业收入10.42亿元,同比增长5.39%;归属于上市公司股东的净利润7213.26万元,同比增长142.79%;归属于上市公司股东的扣除非经常性损益的净利润6661.04万元,同比增长745.59%;经营活动产生的现金流量净额2.09亿元,同比增长462.46%。

公司经本次董事会审议通过的利润分配预案为:以186,573,635股为基数,向全体股东每10股派发现金红利2.5元(含税),送红股0股(含税),不以公积金转增股本。

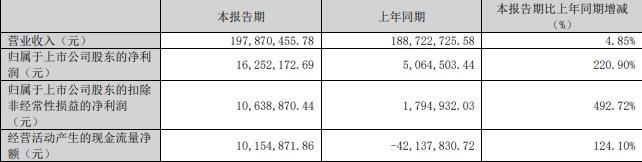

据长缆科技2024年第一季度报告,报告期内,公司实现营业收入1.98亿元,同比增长4.85%;归属于上市公司股东的净利润1625.22万元,同比增长220.90%;归属于上市公司股东的扣除非经常性损益的净利润1063.89万元,同比增长492.72%;经营活动产生的现金流量净额1015.49万元,同比增长124.10%。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com