尽管股权融资收紧始于去年8月底,但2023年年报显示,已有多家券商投行业务出现亏损。

由于过去一年投资银行业务的外部市场环境及监管政策出现较大调整,证券公司2023年投行业务“成绩单”,已经成为市场关注焦点之一。

券商中国记者注意到,在截至4月3日披露2023年年报的23家上市券商中,有6家投行业务营业利润出现亏损,安徽本土的唯两家证券公司也在其中。

包括上述6家券商在内,约有9成上市券商的投行营收出现下滑。

有大型券商在年报中坦诚表示,2024年投行业务机遇与挑战并存,短期看IPO和再融资节奏阶段性收紧,投行业务收入承压。但从长期看,无论从经济复苏方向还是资本市场改革政策,都将有望迎来积极变化,持续看好在全面注册制下投行业务的长期发展。

根据券商中国记者梳理,上市券商根据各自资源禀赋,将今年工作重点放在北交所、并购重组、投资、海外等方面。

6家营业利润亏损

去年8月27日证监会明确完善一二级市场逆周期调节机制,阶段性收紧IPO节奏,引导上市公司合理确定再融资规模,被市场人士称为“827新政”。自此以后,股权融资节奏放缓。

Wind数据显示,2023年在A股市场进行股权融资的企业有818家,同比减少16.79%;募资规模1.13万亿元,同比下滑32.8%。其中,IPO募资规模同比减少近四成,增发募资规模减少近两成。

在此背景下,以股票承销收入为主的证券公司受到较大冲击。根据券商中国记者翻阅券商上市年报发现,截至4月3日,有6家券商投行业务出现营业利润为负,在已披露年报的23家上市券商中占比26%。

具体来看,广发证券投资银行2023年营收5.82亿元,营业成本为8.39亿元,这意味着公司营业利润为-2.57亿元。事实上,广发证券投行业务已连续三年亏损,2021年与2022年营业利润分别为-2.21亿元、-2.46亿元。这与公司投行业务面临的内外环境有关。

据悉,广发证券的投行业务资格自2021年以来才陆续恢复,集全司之力赋能投行恢复发展,全力加大项目储备和拓展力度,但当前广发证券同样要面对新的外部环境变化,这导致投行恢复并非易事。

中原证券、国海证券两家证券2023年营业利润分别为-7559.56万元、-5169.38万元。该两家券商投行板块已连续2年亏损。

国元证券、华安证券、西南证券3家券商投行业务的营业利润由盈转亏。其中,值得注意的是,作为安徽本土唯两家券商,国元证券与华安证券投行业务板块均亏损,2023年营业利润分别为-8948.41万元、-2822.16万元。

西南证券是6家券商中营业利润亏损规模相对较小的证券公司,2023年营业利润为-183.97万元。

从上述券商情况来看,大多为区域性中小型证券公司。未来,在股权融资持续收紧的背景下,中小券商投行如何扛过“寒冬”值得持续关注。上述其中一家中小券商投行人士曾向券商中国记者透露,公司投行将计划缩编人员,同时拟调整薪酬,降低固薪。

逾九成投行手续费净收入下滑

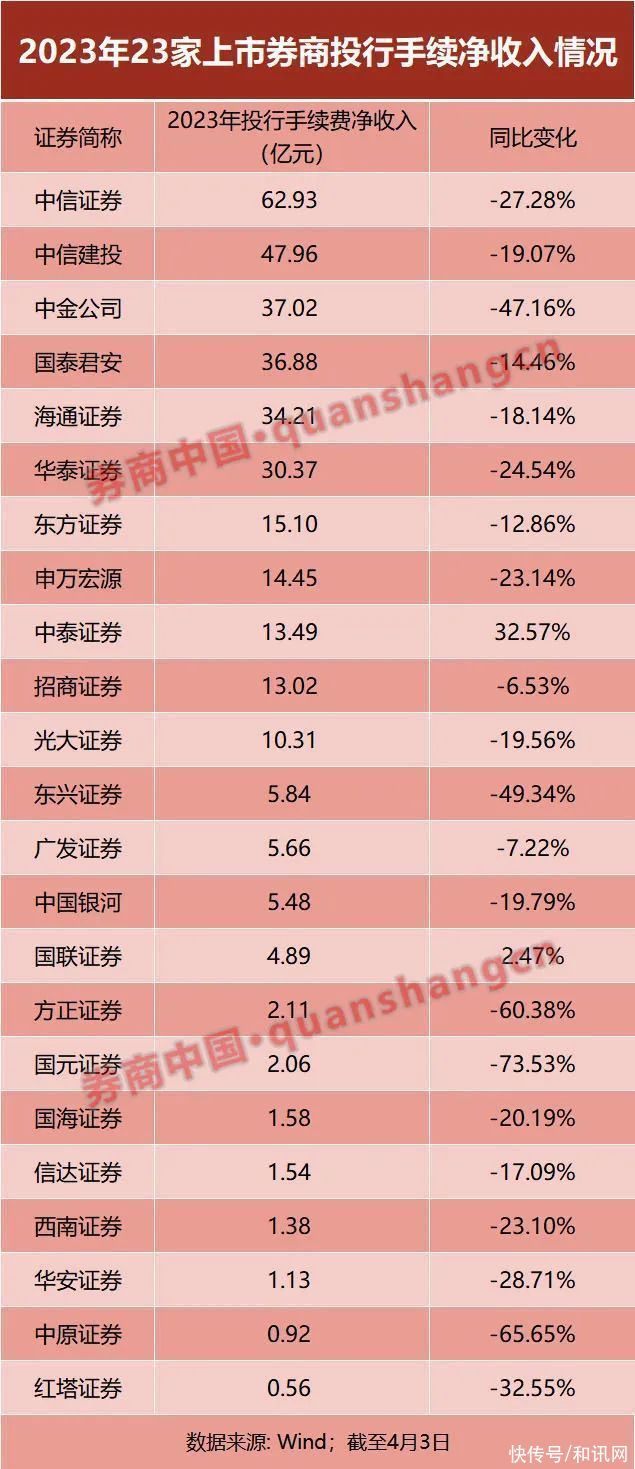

更多券商的投行收入面临下滑。根据券商中国记者以“投资银行手续费净收入”指标进行业内比较,共有21家券商出现下滑,占比超过90%。

大型券商也面临较为严峻的形势。中金公司投行手续费净收入2023年同比下滑47.16%,是大型券商中下滑幅度较大的证券公司。

中信证券、华泰证券、申万宏源3家大型券商“投资银行手续费净收入”下滑幅度也有20%以上。

尽管大型券商难抵行业整体下滑趋势,但从收入规模来看,2023年头部效应没有变化。中信证券以62.93亿元的“投资银行手续费净收入”规模排名第一,远远超过其他证券公司。中信建投以47.96亿元排名第二。

中金公司、国泰君安、海通证券、华泰证券也有30亿元以上的收入规模。另有5家券商收入也超过10亿元。

截至目前仅有2家券商的投行业务收入出现增长,分别为国联证券、中泰证券,依次增长2.47%、32.57%。

中泰证券年报显示,公司2023年股权主承销项目承销规模从2022年159.10亿元增长至192.15亿元,同比增速20.77%;债券承销规模1295.30 亿元,同比增长39.48%。

国联证券方面称,2023 年在股权融资发行家数和规模均下降的市场形势下,投行子公司华英证券克服市场层面的不利影响,着重发力北交所业务。

下一步怎么走?

展望今年,股权融资环境难言有改善。今年一季度股票融资进一步收紧,Wind数据显示,今年前三个月(按上市日口径计算)股票融资规模合计1107亿元,同比下挫69%,相较2023年四季度,环比下滑27%。

谈及2024年的业务打法,券商中国记者注意到,部分券商在2023年年报中明确,将“北交所”作为今年投行的业务重点。国联证券称,其投行子公司华英证券将以北交所 IPO 为重点业务方向,通过加快推进现有拟申报项目进展、存量项目筛选和梳理等方式,持续加大北交所项目储备,专注于打造一批精品、特色项目,进一步巩固提升行业排位。

银河证券表示,将巩固发展公司北交所业务优势特色;招商证券提到,今年推动北交所IPO储备项目申报和落地。

另有证券公司将计划在并购重组方面寻求突破。信达证券称,投资银行业务要发挥并购重组业务方面资源禀赋,提升差异化优势。东方证券表示,在财务顾问方面,积极发展破产重整财务顾问等创新业务机会,并借此优先获取上市公司未来的资本运作业务机会。

东兴证券提到,今年将积极把握央企国企并购重组、私募股权交易、控制权收购、风险化解等并购交易机会,丰富、创新并购专业服务。同时加强中资企业出境并购、外资企业入境并购、境外上市公司产业并购及私有化等业务开拓。

个别券商着眼于股权投资。华安证券表示,今年将聚焦“发展多元化股权融资”,具体而言,坚持区域聚焦、行业聚焦,优化基金结构,扩大规模体量,提升私募股权基金市场化运作水平。优化另类投资业务模式,加强内部业务协同联动、与优质私募股权投资基金的合作。

另有大型券商除了做好常规的股权融资业务外,还将大力拓展海外业务。中信证券称,坚持国际化发展,拓展国际客户,加强港股股权融资、GDR以及东南亚等海外股权融资业务开拓。光大证券表示,海外投资银行业务将通过业务协同大力提升项目储备数量和质量,加大力度覆盖 TMT、硬科技、新零售、医疗等行业,发挥好海外融资平台优势。

本文首发于微信公众号:券商中国。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com