友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com

相关文章

近七日浏览最多

最新文章

4月末,27家城农商行年度业绩报告披露“收官”。整体来看,区域性银行资产规模稳步扩表,2023年27家银行资产规模总计达29.27万亿元;资产质量也不断优化,19家银行不良贷款率进一步压降,14家银行不良贷款率保持在1%以内。

值得肯定的是,城农商行作为银行体系中的重要补充部分,其业绩表现通常是观察经济健康状况的重要指标。据金融界统计,2023年,27家A股上市区域性银行营收总额与归母净利总额超过去年同期,实现营业收入共计5787.01亿元,归母净利润共计2260.46亿元。

其中有19家实现了营收和净利双增长,但同时,也有银行营收净利双降。另外,从外界颇为关心的净息差指标来看,2023年上市城农商行的净息差仍然承压,仅青岛银行1家录得净息差逆势走高。且值得注意的是,区域性银行的中收业务缩水明显,其中,常熟银行超过八成的手续费以佣金净收入“蒸发”。

量质并进

27家银行资产总计29.27万亿元

具体来看,资产规模方面,截至2023年末,北京银行依旧保持城商行规模首位。资产规模达37486.79亿元,较年初增长10.65%。除北京银行外,27家上市城农商行中,还有9家上市城农商行总资产超过1万亿元。分别为江苏银行、上海银行、宁波银行、南京银行、杭州银行、渝农商行、沪农商行、成都银行及长沙银行。

其中,值得一提的是,成都银行在2023年半年度以12.05%的增速晋升“万亿城商行”后,依旧保持着高速增长,截止2023年末,成都银行资产规模达10912.43亿元,较年初增长18.92%。同时长沙银行在2023年8月末资产总额突破一万亿元之后,增速也维持在10%以上。彼时长沙银行曾发布公告称,截至2023年8月31日,该行资产总额10097.56亿元,较上年末增加1050.23亿元,增长11.61%,提前两年实现“万亿”资产的战略目标。湖南由此迎来首家万亿规模城商行。截止2023年末,长沙银行资产规模达10200.33亿元,较年初增长12.74%。

另外,从资产规模增速来看,已披露年报的27家A股区域性银行均实现稳步扩表,有18家银行较年初增长率超过10%。其中,瑞丰银行20%以上增速颇为亮眼。截止报告期末,瑞丰银行资产规模达1968.88亿元,较年初增长23.35%。齐鲁银行的资产规模也在19.53%的高速增长下扩表至6048.16亿元。

总体而言,2023年区域性上市银行保持了量的稳定增长,2023年27家银行资产规模总计达29.27万亿元。

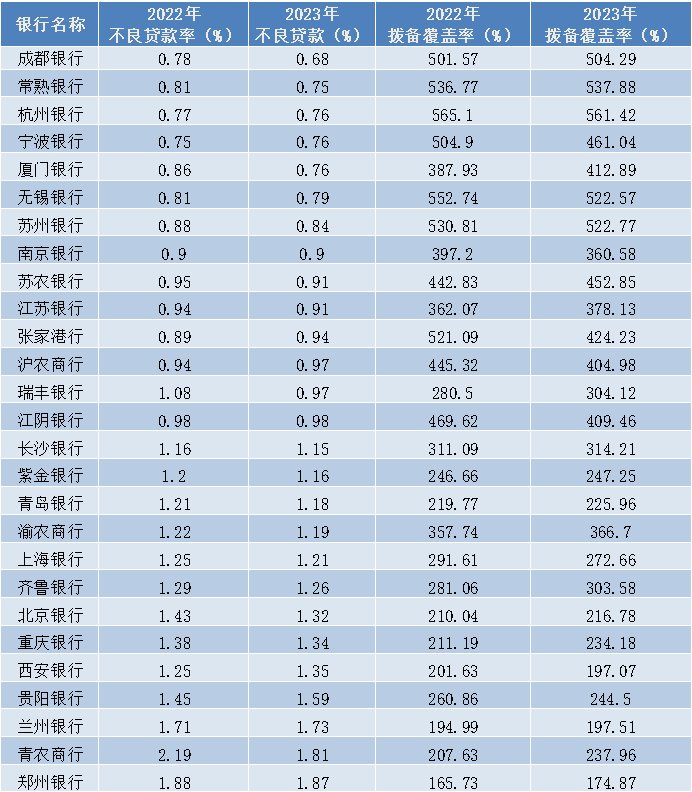

另外,从质上来看,2023年,上市区域性银行信贷资产质量也不断改善。19家银行不良贷款率进一步压降,14家银行不良贷款率保持在1%以内。其中,成都银行不良贷款率最低位0.68%,其次为常熟银行0.75%。宁波银行和杭州银行不良贷款率均为0.76%。兰州银行、青农商行、郑州银行三家银行不良贷款率则较高,分别为1.73%、1.81%和1.87%。

从拨备覆盖率来看,有5家银行超过500%,分别是杭州银行、常熟银行、苏州银行、无锡银行和成都银行,拨备覆盖率分别为561.42%、537.88%、522.77%、522.57%、504.29%。

手续费及佣金净收入普遍缩水

仅青岛银行净息差逆势走高

今年上半年,多数上市城农商行的经营业绩表现亮眼。据金融界统计,2023年,27家A股上市区域性银行实现营业收入共计5787.01亿元,归母净利润共计2260.46亿元。营收总额与归母净利总额均超过去年同期。

营业收入方面,江苏银行以742.93亿元排在榜首,增速为5.28%,其次为北京银行以667.11亿元居于第二,但营收增速仅为0.66%。宁波银行营收总收入突破600亿元大关,达615.85亿元,增速为6.4%;杭州银行营收总收入为350.16亿元,增速亦超过6%;长沙银行及齐鲁银行营收增速均超过8%。而郑州银行、张家港行、厦门银行、上海银行、渝农商行、贵阳银行的营收增速则有所下滑,其中,郑州银行下滑幅度最大为9.50%。张家港行营收增速下滑5.93%。

归母净利润方面,25家银行取得归母净利润增速同比增长。表现最突出的是江苏银行、北京银行和宁波银行,分别实现了287.50亿元、256.24亿元、255.35亿元归母净利润;增速最快的是杭州银行,同比增长23.15%;其次分别为常熟银行、齐鲁银行、苏州银行,增速分别为19.6%、18.02%、17.41%。常熟银行也是唯一一家实现营收和净利润双位数增长的银行。

值得一提的是,虽然区域性银行在2023年表现强劲,但手续费及佣金净收入却出现普遍下滑,27家银行中仅有6家录得增长。在21家下滑的银行中又以常熟银行下滑幅度最大,2022年该行手续费及佣金净收入为1.88亿元,到了2023年这一数字缩减至3224万元,超过八成的收入“蒸发”。

利息收入和手续费及佣金净收入的大幅减少,也导致上市城农商行净息差进一步承压。27家银行中,仅青岛银行1家录得净息差逆势走高,有11家银行低于商业银行2023年末平均净息差1.69%的水平。

净息差是外界颇为关心的指标。数据显示,一季度上市银行净息差仍然承压。诸多银行在一季报中及业绩会上提到,存量首套房贷款利率重定价、贷款利率下行等资产端因素,以及人民币存款“定期化”趋势延续等负债端因素均对净息差有所影响。

本文源自金融界

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com