摘 要

五一假期期间,全球权益资产方面,纳指中国金龙领涨,为8.47%,其次为恒生指数,涨4.01%,纳斯达克指数、标普500指数、A50期货指数、英国富时100指数分别涨3.18%、1.83%、1.62%、0.85%,日经225指数跌0.44%。商品方面,布伦特原油大跌5.58%,LME铝、LME铜分别跌2.86%、1.03%。债券及汇率方面,2年期美债利率下行23BP,美元指数小跌1.18%至105.09,美元兑离岸人民币汇率跌0.87%,报7.19。

5月FOMC如期不加息,但随后发布的非农数据疲软,提高市场降息预期。

美国4月ISM制造业PMI为49.2,预期50,前值50.3。ISM非制造业PMI为49.4,创2022年12月以来新低,预期52,前值51.4。5月美联储FOMC如期不加息,美联储重申等待在通胀方面获得更大信心后再降息,鲍威尔发言表示“下一步行动不太可能是加息”。5月3日发布的美国4月非农就业数据低于预期,美国4月季调后非农就业人口增17.5万人,预期增24.3万人,失业率从3月份的3.8%升至3.9%,达到2022年1月以来最高水平。工资的涨幅也低于预期,4月非农就业报告公布后,交易员将美联储首次降息时间预期从11月提前至9月。交易员目前预计2024年美联储将两次降息25个基点,非农前预期为一次。

五一期间大事。

1)国内方面,“五一”假期首日全社会跨区域人员流动量较2019年增长三成;外资企业对中国市场的信心进一步提升;商品住宅去化周期超36个月的城市暂停新增用地出让。2)欧洲方面,欧元区Q1GDP超预期增长;欧元区通胀整体持平,部分细分指标下降。3)美国方面,美联储如期暂不加息;鲍威尔发言表示“下一步行动不太可能是加息”;美国4月非农就业数据低于预期;美国4月ISM制造业PMI下行。4)亚洲方面,韩国4月出口同比连续七个月增长;日本央行数据显示日本官方可能对日元汇率进行干预。5)产业方面,今年一季度全球央行增持黄金储备290吨;苹果CEO库克预计下周预告新的人工智能功能;国内主要新能源车企披露4月销量或交付量成绩单。

风险提示:地缘冲突超预期,海外通胀持续性超预期,流动性收紧超预期。

正 文

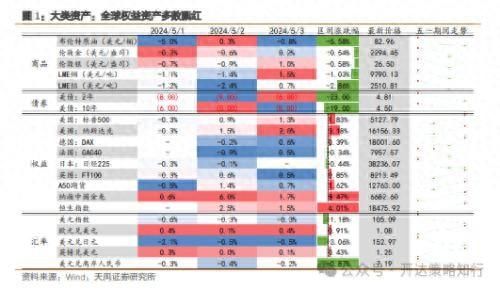

1. 大类资产:全球权益资产多数飘红

大类资产方面,全球权益资产多数飘红,美债大跌,商品普跌。五一假期期间,全球权益资产方面,纳指中国金龙领涨,为8.47%,其次为恒生指数,涨4.01%,纳斯达克指数、标普500指数、A50期货指数、英国富时100指数分别涨3.18%、1.83%、1.62%、0.85%,日经225指数跌0.44%。商品方面,布伦特原油大跌5.58%,LME铝、LME铜分别跌2.86%、1.03%。债券及汇率方面,2年期美债利率下行23BP,美元指数小跌1.18%至105.09,美元兑离岸人民币汇率跌0.87%,报7.19。

5月FOMC如期不加息,但随后发布的非农数据疲软,提高市场降息预期。美国4月ISM制造业PMI为49.2,预期50,前值50.3。ISM非制造业PMI为49.4,创2022年12月以来新低,预期52,前值51.4。5月美联储FOMC如期不加息,美联储重申等待在通胀方面获得更大信心后再降息,鲍威尔发言表示“下一步行动不太可能是加息”。5月3日发布的美国4月非农就业数据低于预期,美国4月季调后非农就业人口增17.5万人,预期增24.3万人,失业率从3月份的3.8%升至3.9%,达到2022年1月以来最高水平。工资的涨幅也低于预期,4月非农就业报告公布后,交易员将美联储首次降息时间预期从11月提前至9月。交易员目前预计2024年美联储将两次降息25个基点,非农前预期为一次。

2.五一假期重要事件

2.1. 国内

“五一”假期首日全社会跨区域人员流动量较2019年增长三成。2024年5月1日(劳动节假期第1日),全社会跨区域人员流动量31574.2万人次,环比增长54.7%,比2019年同期(劳动节假期第1日)增长30.3%,比2023年同期增长16%。

“五一”票房破12亿。据灯塔专业版,截至5月3日22时14分,2024五一档新片总票房(含预售)已突破12亿。《维和防暴队》《末路狂花钱》《九龙城寨之围城》暂列当前票房(含预售)前三位。

国家发改委负责人就一季度经济形势和宏观政策答记者问:开局良好、回升向好是当前中国经济运行的基本特征和趋势,积极因素增多,动能持续增强,社会预期改善,高质量发展扎实推进,为实现全年目标打下了坚实基础。会议要点包括:①加快推动各项既定部署落到实处、见到实效②强化政策预研储备并根据形势需要及时推动出台③推动新能源汽车企业优化重组④中国将全面取消制造业领域外资准入限制措施⑤加快构建高质量充电基础设施体系⑥制定建设全国统一大市场标准指引。

外资企业对中国市场的信心进一步提升。中国贸促会对600余家外资企业开展的一季度营商环境调研发现,受访外资企业对中国市场的信心进一步提升。七成以上受访外资企业看好未来5年中国市场发展前景,环比提高约3.8个百分点。过半的受访外资企业认为中国市场吸引力上升,环比提高约2.9个百分点。

商品住宅去化周期超36个月的城市暂停新增用地出让。自然资源部近日发布《关于做好2024年住宅用地供应有关工作的通知》,通知提出,各地要根据市场需求及时优化商业办公用地和住宅用地的规模、布局和结构,完善对应商品住宅去化周期、住宅用地存量的住宅用地供应调节机制。商品住宅去化周期超过36个月的,应暂停新增商品住宅用地出让,同时下大力气盘活存量,直至商品住宅去化周期降至36个月以下。

2.2. 欧洲

欧元区Q1GDP超预期增长。欧元区第一季度GDP初值同比增长0.4%,预期增0.2%,2023年第四季度终值增0.1%;环比增长0.3%,预期增0.2%,2023年第四季度终值降0.1%。

欧元区通胀整体持平,部分细分指标下降。欧元区4月CPI初值同比上升2.4%,与预期及3月终值一致;环比上升0.6%,预期0.6%,3月终值0.8%。4月核心调和CPI同比上涨2.8%,低于前值3.1%。此外,欧元区4月扣除食品能源烟酒的调和CPI同比上涨2.7%,低于前值2.9%。

2.3. 美国

美联储如期暂不加息,连续第六次会议将基准利率维持在5.25%至5.50%区间。FOMC声明显示,美联储将从6月开始将美债减持速度从每月600亿美元降至250亿美元。此外,最近几个月未能进一步实现2%通胀目标,重申等待在通胀方面获得更大信心后再降息。声明发布后,美股涨幅扩大,美元和美债收益率跌幅加深,现货黄金涨超1%。

鲍威尔发言表示“下一步行动不太可能是加息”。美联储主席鲍威尔表示,虽然通胀过去一年内已经显著放缓,但仍然高于2%的目标;打击通胀缺乏进一步的进展,2024年迄今的美国通胀数据一直都高于预期;降息的时间节点取决于数据,FOMC将逐次会议作出决定,但下一步行动不太可能是加息;如果劳动力市场出乎意料地疲软,那将保障FOMC降息。

美国4月非农就业数据低于预期。美国4月季调后非农就业人口增17.5万人,预期增24.3万人,前值从增30.3万人上修至增31.5万人。出乎市场预期,失业率从3月份的3.8%升至3.9%,达到2022年1月以来最高水平。工资的涨幅也低于预期,较上年同期增长3.9%,而3月份的增幅为4.1%。疲软的4月非农就业报告公布后,交易员将美联储首次降息时间预期从11月提前至9月。交易员目前预计2024年美联储将两次降息25个基点,非农前预期为一次。小非农方面,美国4月ADP就业人数增19.2万人,为2023年7月以来最大增幅,预期增17.5万人,前值增18.4万人。美国3月JOLTs职位空缺848.8万,预期868.6万,前值875.6万。

美国4月ISM制造业PMI下行。美国4月标普全球制造业PMI终值50,预期49.9,初值49.9,3月终值51.9。美国4月ISM制造业PMI为49.2,预期50,前值50.3。美国4月标普全球服务业PMI终值51.3,预期50.9,初值50.9,3月终值51.7;综合PMI终值51.3,初值50.9,3月终值52.1。美国4月ISM非制造业PMI为49.4,创2022年12月以来新低,预期52,前值51.4。

美国财政部设定季度(5-7月)再融资规模为1250亿美元,在偿还2024年5月15日到期的约1078亿美元的国债后,还有172亿美元的新资金。5月,5年期TIPS债券的发行规模增加10亿美元至210亿美元,10年期TIPS债券发行规模维持在160亿美元不变;6月,10年期TIPS债券发行规模增加10亿美元至210亿美元,7月增加10亿美元至190亿美元;预计未来几天将增加4、6和8周国库券发行规模。

2.4. 亚洲

韩国4月出口同比连续七个月增长。韩国4月出口同比增长13.8%至562.6亿美元,连续第七个月增长,因对芯片的强劲需求继续引领增长,同时汽车销售和对美国出口升至新高。韩国企划财政部长官崔相穆表示,数据证实经济正持续复苏。

日本央行数据显示日本官方可能对日元汇率进行干预。日本央行数据显示,日本官员可能花费了3.26万亿至3.66万亿日元对日元汇率进行了干预。日本央行对4月30日货币市场状况的预测显示,资金净流入为4.36万亿日元,而货币市场经纪商不包括干预资金的估计为7000亿-1.1万亿日元。

日本央行会议纪要表示,将根据经济和物价情况进行政策调整;许多成员认为长期利率应基本上由市场决定;成员表示,预计金融状况保持宽松;部分成员表示,重要的是传达央行没有快速加息计划的信息;几位央行成员表示,日元的价值明显偏离购买力平价。

2.5. 产业及其他

世界黄金协会最新发布的2024年一季度《全球黄金需求趋势报告》显示,今年一季度全球央行增持黄金储备290吨,其中中国人民银行为最大买家,一季度累计购入27吨,且已连续17个月增持黄金。在黄金消费端,中国一季度金条和金币需求更是高达110吨,创下21年来新高。

为重振消费者热情,苹果CEO库克预计下周预告新的人工智能功能,并于6月的全球开发者大会上公布。苹果CEO库克表示,预计下一财季总营收将以“低个位数增长”;下一财季,服务收入和iPad销售预计将均以两位数增长。正在生成式人工智能领域进行重大投资;iPhone在中国大陆市场销售增长。预计截至6月的季度总收入将同比增长。

国内主要新能源车企披露4月销量或交付量成绩单。鸿蒙智行全系4月交付新车29632辆,蝉联中国新势力品牌月销量冠军。理想汽车4月交付25787辆汽车,同比增长0.4%。蔚来汽车4月交付15620辆新车,同比增长134.6%。零跑汽车4月交付达15005台,同比增长72%。小鹏汽车4月交付9393辆汽车,同比增长33%。小米汽车4月交付7058台,截至4月30日,小米SU7锁单量达88063台。

3. 风险提示

全球地缘事件演 绎超预期,通胀超预期,流动性收紧超预期等。

报告信息

证券研究报告:《五一假期大类资产表现与大事梳理》

本文源自券商研报精选

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com