21世纪经济报道记者 黄子潇 深圳报道

银行金融科技的“马拉松”进入了下半场。

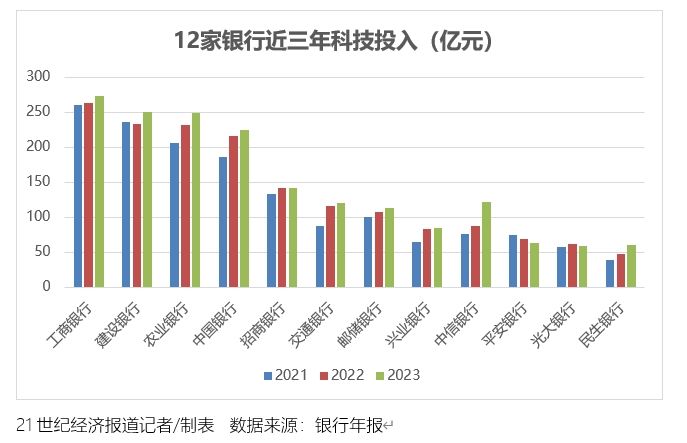

截至4月3日,已有国有六大行和六家股份制银行共12家银行在年报中披露了信息科技投入。

21世纪经济报道记者统计发现,与多年前的高增速相比,12家银行金融科技投入总体虽仍呈现正增长态势,但出现了同比增速放缓的趋势。

国有大行方面,六家国有银行均保持科技投入正增长,但总体增速有所回落;股份制银行则出现分化,招行、平安、光大三家银行科技投入增速转负,但中信、民生2家银行增速有所上升。

一位业内金融科技人士向21世纪经济报道记者表示,部分国有银行的信科改造进度较快,下一步会对科技条线的管理模式进行调整;而部分股份制银行的重心转为日常运维,功能化升级放缓,信科部门的业务需求有所减少,且单个需求的费用预算有所压降。

金融科技、信科改造、数字化转型,是一场考验商业银行战略定力的“马拉松”。在科技投入增幅放缓的环境下,多家银行在年报中提及了加快推动金融大模型建设,因此大模型或将成为新的投入增长点。

银行业科技投入增速分化

据21世纪经济报道记者统计,总体来看,国有六大行和招行、平安、兴业、光大、中信、民生共12家银行的金融科技投入总体仍实现正增长,但同比增速有所放缓。上述12家银行2023年科技投入共1756.44亿元,同比增长6.13%,而2022年科技投入共1654.96,同比增长10.04%。

中金公司研报表示,存在银行营收下滑,导致科技相关费用预算调降的风险。

纵向来看,上述12家银行中,共有8家银行出现增速放缓的现象,其中3家股份制银行科技投入增速已经转负。具体而言,国有银行中,农行、中行、交行、邮储四家银行的科技投入增速有所放缓,但工行增速有所回升,建行增速从2022年-1.21%负增转为去年7.45%的正增。股份行中,招行、光大增速转负,平安银行科技投入已经连续两年增速为负,但中信、民生银行的科技投入增速大幅上升。其中中信银行的增速从16.08%上升至38.91%;民生银行从22.48%上升至27.19%。

各银行科技投入增速出现分化,或与各行信科改造的周期和节奏有关。

一位业内金融科技人士向21世纪经济报道记者表示,建行的信科改造是国有行中进度较快的一家,但近期会在总行科技和子公司科技条线的管理模式上进行一些调整。

横向来看,在投入金额上,四大国有银行的金融科技投入规模最大,投入金额均在200亿元以上,其中“宇宙行”工行以272.46亿排名上述12家银行首位;招商银行、交通银行、邮储银行为第二梯队,投入金额也超过了100亿。

从科技投入占营收比重来看,中信银行以5.90%居首位,交通银行为4.67%,民生银行为4.26%,招商银行为4.17%,三者紧随其后,科技投入占营收比重均超过4%。四大行方面,工行、建行的该项指标从2022年的不足3%上升至3%以上。

在研发人员方面,工行的科技员工已超3.6万人,位列12家银行中第一,建行、中行、农行、招行的科技人员也超1万人。其中招行科技人员出现减少,该行2023年末科技人员为10650人,较2022年的10846人减少约200人。

从研发人员占比来看,12家银行的研发人员占比介于3%—6%之间。其中平安银行研发人员占比为13.31%,兴业银行研发人员占比为11.76%,两者是唯二超过10%的银行。此外,招行为9.14%,工行为8.69%,中信银行为8.41%。

对于股份行科技投入增速出现分化,一位业内金融科技人士向21世纪经济报道记者表示,部分股份制银行的信科重心在转为日常运维,减小功能化升级,信科部门的业务需求也在减少,而且单个需求的费用预算也在减少。

科技战略重心何在?

伴随着信息科技投入的变化,各银行年报披露的信息还涉及科技战略的重点领域以及相关架构的调整。

国有银行方面,建行年报显示,建行推进核心系统分布式转型,2023年建完成了境内全量个人业务由集中式向分布式架构的全面切换和单轨运行。同时,建行提出了“新零售2.0”和零售数字化“三步走”战略,包括数字化经营和服务闭环、将客户分层管理和数字化经营相结合、提升财富管理专业能力和数字化赋能三部分。此外,建行还提出深化落实集团IT研发结构优化方案,试点业务IT产品经理制,有效促进敏捷协同与业技融合,提升集团研发质效与科技合力。

工行年报显示,该行2023年数字化业务占比99.0%。该行围绕“数字工行”(D-ICBC)建设目标,以搭平台、提能力、拓场景、建生态为主线,创新数字金融发展新模式。在其他领域,工行探索隐私计算在跨机构场景的应用和金融行业量子计算应用,发布《量子计算金融应用研究报告》,并印发《金融科技伦理管理办法》,推进探索金融科技伦理建设,

股份行方面,中信银行制定了《中信银行2024-2026年发展规划》,提出实施“五个领先”银行战略,其中就包括“领先的数字化银行”。在人员方面,该行建设大数据中心和零售业务板块的融合团队,并建立数字化能力培训体系,关注员工的“数技”“数商”提高。

招行年报披露,该行制定数字化转型三年规划,以“线上化、数据化、智能化、平台化、生态化”为演进方向,推进数字金融建设,从“线上招行”迈向“智慧招行”。而在零售业务方面,招行推动从“线上零售”向“数智零售”转型。与该行在顶层战略上的转型方向相一致,同样强调智能化的金融服务。信用卡业务方面,招行升级业务流程与功能,打造“人+数字化”全渠道服务体系

此外,部分银行还涉及了科技相关的架构调整。

此前,在平安银行2023年度业绩发布会上,行长冀光恒在接受21世纪经济报道记者关于“科技引领”的标签是否持续的提问时表示,在近期的架构调整中,该行将金融科技部门单独提出来,成立新的信息科技板块,其预算和人员都是独立的,在该领域还会维持较高的长期投入。

值得注意的是,自中央金融工作会议提出“五篇大文章”后,“数字金融”这一提法在业内有增多的趋势。接近招行人士向21世纪经济报道记者表示,招商银行将其金融科技办公室改为了“数字金融发展办公室”,其面向应届生的“Fintech训练营”也已更名为“数字金融训练营”。

大模型的新战场

在科技投入趋缓的背景下,继数据“上云”之后,大模型或将成为各家银行科技领域下新的投入增长点。

国有银行方面,建行推出了金融大模型的“方舟计划”。据悉,在基础能力建设方面,建行金融大模型已具备信息总结、信息推断、信息扩展、文本转换、安全与价值观、复杂推理、金融知识等7项一级能力;基础应用建设方面,已上线“方舟”助手、“方舟”工具箱、向量知识库等金融大模型基础应用;

工行年报披露,该行建成同业首个全栈自主可控的千亿级AI大模型技术体系,率先实现在多个金融业务领域创新应用。同时首个基于大模型的网点员工智能助手正式上线,提升网点效能,全年运营领域智能处理业务量3.2亿笔,比上年增长14%。邮储银行年报披露,“邮储大脑”融合大模型技术,构建新型生成式AI能力,加速数字金融服务模式重塑。

股份行方面,中信银行年报披露,该行丰富“AI+BI”数字化平台和装备,中信大脑日均调用量超1,400万次,较年初提升30%。该行打造软硬件一体化的中信大模型平台,探索落地代码生成、智能操作等场景,元宇宙支付率先同业完成首笔真实交易。中信银行董事长方合英更是在致辞中直言,“ChatGPT和Sora的横空出世正在重构银行服务生态”。

此外,中信年报还提及了百信银行,百信银行推出AI驱动的3D数字营业厅“零度空间”,以及业内首个3D数字人直播平台。

招行在年报中表示,该行将把握大语言模型的确定性机会。招行董事长缪建民在年报致辞中表示,2023年,在金融科技能力方面,该行启动了大模型生态建设。2024年,该行将抓住大语言模型重大发展机遇,构筑起遥遥领先的核心竞争力。同时,年报还显示,招行一方面引入千亿参数大模型,用自有语料调优、训练、适配行内场景,并在专业场景自研百亿参数大模型。另一方面,积极探索大模型在零售、批发、中后台的应用。同时,搭建大模型体验平台,接入多个国内主流大模型。

平安银行年报披露,该行将大模型技术用于零售贷款审批、运营管理数智化升级、消保降诉、汽车金融AI验车等场景,结合计算机视觉、多模态等技术,形成综合人工智能解决方案。

更多内容请下载21财经APP

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com