中新经纬5月14日电 (魏薇)14日,中国银行App发布《关于个人智能通知存款和通知存款、自动/约转停止后续服务的公告》(下称公告)。公告显示,根据相关政策变化,该行将在5月15日停止原有个人智能通知存款产品,以及原有通知存款自动转存、约定转存的后续服务。

中新经纬梳理发现,4月以来,已有超20家银行宣布终止智能通知存款业务。在业内人士看来,下架“智能通知存款”,符合压降存款利率的政策导向,有利于持续降低银行负债成本,使银行让利实体经济更具可持续性。

密集终止

根据中国银行的公告,个人智能通知存款在客户主动解约或该行停止服务后,账户使用与之前一样,存入、支取、转账等功能均不受影响,但账户内资金将按照活期存款挂牌利率计息。

公告指出,自转/约转通知存款结清后,客户可选择在售的优惠利率通知存款产品重新存入,如需使用资金,需要提前建立通知,在约定日期支取,未提前建立通知或未按约定支取,将按活期存款挂牌利率计息。

“这是根据监管要求以及政策变化、银行存款自律机制管理要求作出的终止决定。”中国银行在线客服人员表示。

大型银行中,邮储银行和交通银行也在近期发布关于通知存款的公告。交通银行公告称,该行将于2024年5月15日终止双利存款(普通版/超享版)业务。自公告执行日起,客户与交通银行签署的双利存款业务协议自动终止。协议终止后,交通银行将不再为客户提供开立双利存款子账户、转存资金存入等服务。

交通银行在线客服介绍,双利存款(超享版)业务,是指个人客户在持有的太平洋借记卡项下与交行签约,由交行系统根据客户签约时确定的协议内容自动开立通知存款子账户,将卡活期结算账户资金转入通知存款,转存存期期满转回,或按照协议约定联动支出,并对该卡项下的活期结算账户和通知存款子账户内的资金分别按照活期存款和通知存款计息的业务。

来源:交通银行官网

来源:交通银行官网

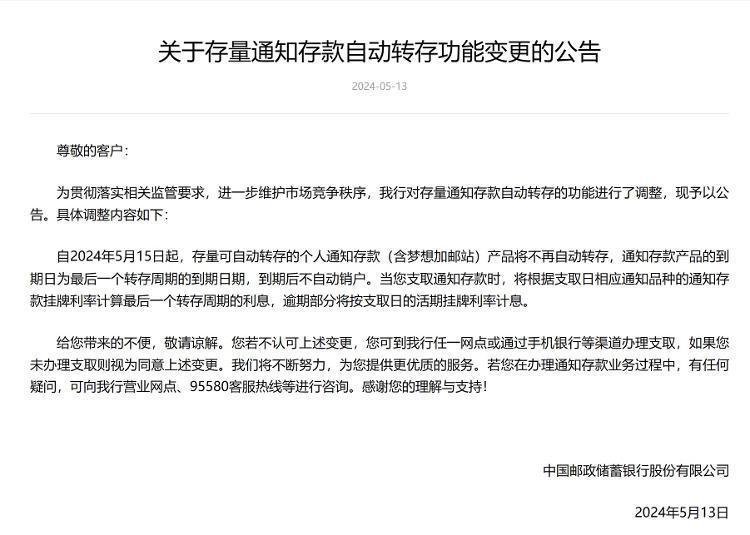

邮储银行公告显示,自2024年5月15日起,存量可自动转存的个人通知存款(含梦想加邮站)产品将不再自动转存,通知存款产品的到期日为最后一个转存周期的到期日期,到期后不自动销户。

来源:邮储银行官网

来源:邮储银行官网

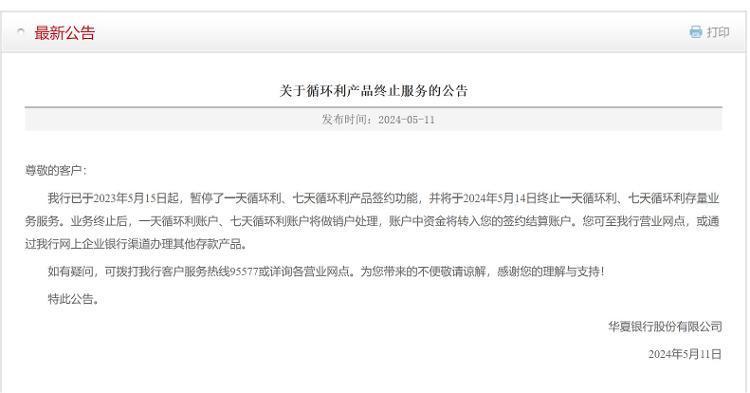

全国性股份制银行也在行动。5月11日,华夏银行发布公告称,该行个人稳盈灵通账户(包括个人稳盈一天账户、个人稳盈七天账户)于2024年5月13日自动终止,终止后个人稳盈灵通账户资金将转入卡内签约活期账户。

同时,华夏银行还表示,已于2023年5月15日起,暂停了一天循环利、七天循环利产品签约功能,并于2024年5月14日终止一天循环利、七天循环利存量业务服务。业务终止后,一天循环利账户、七天循环利账户将做销户处理,账户中资金将转入客户的签约结算账户。

来源:华夏银行官网

来源:华夏银行官网

兴业银行于5月10日、13日发布两份自动解约公告,分别针对个人和企业的智能通知存款。公告显示,为贯彻落实有关政策要求,该行个人智能通知存款产品/企业金融客户智能通知存款产品将于2024年5月15日起自动终止。已办理个人智能通知存款业务的客户,该行将于近一个结息日为客户办理结息并自动解约,届时产品的本金及利息将自动转入客户的活期账户。

来源:兴业银行官网

来源:兴业银行官网

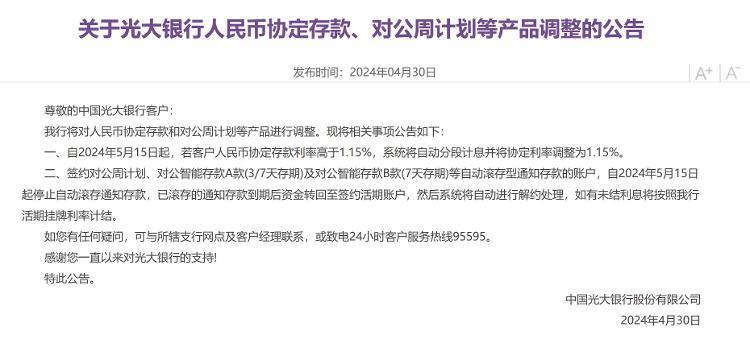

光大银行公告称,签约对公周计划、对公智能存款A款(3/7天存期)及对公智能存款B款(7天存期)等自动滚存型通知存款的账户,自2024年5月15日起停止自动滚存通知存款,已滚存的通知存款到期后资金转回至签约活期账户,然后系统将自动进行解约处理,如有未结利息将按照该行活期挂牌利率计结。

来源:光大银行官网

来源:光大银行官网

除了上述银行外,中信银行、民生银行、平安银行、广发银行、渤海银行等多家全国性股份制银行近期均发布有关停止智能通知存款存量业务(含个人和对公)相关通知。

为何终止?

据了解,通知存款是一种办理时不约定存期,支取时需提前通知银行,约定支取日期和金额的存款业务。而智能通知存款则省略了“客户提前通知”和“客户通知后按时支取”的环节,自动按照最高收益计算。

据多家媒体此前报道,2023年5月,监管部门发布针对协定存款和通知存款自律上限的通知。其中,国有大行执行基准利率加10个基点,其他金融机构执行基准利率加20个基点。同时,监管要求银行停办不需要客户操作、智能自动滚存的通知存款。

去年5月,平安银行等银行已公告暂停销售“智能通知存款”产品,工商银行、建设银行、农业银行等国有大行在App下架了“智能通知存款”功能。

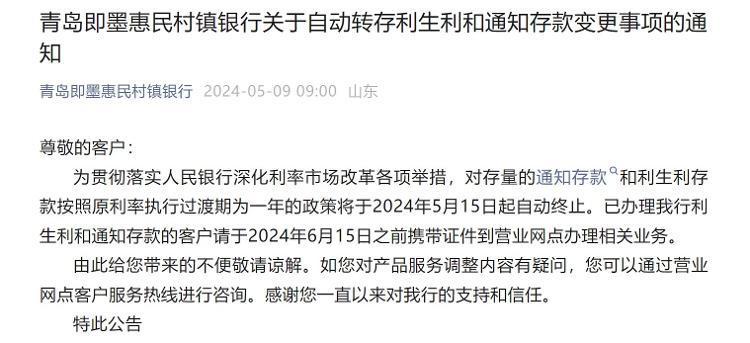

5月9日,青岛即墨惠民村镇银行发布《关于自动转存利生利和通知存款变更事项的通知》显示,“为贯彻落实人民银行深化利率市场改革各项举措,对存量的通知存款和利生利存款按照原利率执行过渡期为一年的政策将于2024年5月15日起自动终止。”

来源:青岛即墨惠民村镇银行微信公众号

来源:青岛即墨惠民村镇银行微信公众号

由此可见,相关政策设置了一年过渡期,如今过渡期结束,存量智能通知存款也随之下架终止。

息差收窄压力或减轻

除了智能通知存款外,近期多家银行停售中长期限大额存单,此外“手工补息”等高息揽储的手段也被监管要求整改。

在招联首席研究员董希淼看来,部分银行调整大额存单、定期存款、协定存款等产品发行计划(包括压缩发行规模、暂停部分产品等),以及下架智能通知存款产品,主要是为了降低存款利率,压降负债成本。

数据显示,2023年商业银行净息差降至1.69%,创2017年以来新低。另据华泰证券研报,2024年一季度上市银行测算净息差同比下行22bp至1.51%,带动净利息收入同比-3.0%,是拖累营收的重要因素,其中股份行、农商行利息收入降幅相对较大。

浙商证券研报认为,上市银行2024年一季度息差降幅好于预期,负债成本首次改善,对冲资产端收益率下行压力。数据显示,负债端成本率环比下降4bp至2.07%,自2022年四季度以来首次出现改善,主要得益于存款降息红利释放。

华泰证券研报指出,随着零售负债成本优化显效,一季度单季净息差降幅有所收窄,环比下降2bp,后续随进一步规范手工补息,息差同比降幅压力有望缓释。

董希淼认为,当前,存贷利率进入下行通道,商业银行净息差下滑压力显现,但不少银行仍热衷于争夺更多的市场份额和客户资源,各种形式的高息揽储现象层出不穷。银行应摒弃规模情结和速度情结,不追求简单的规模增长和市场份额,既要保持存款业务稳定增长,更要将负债成本控制在合理范围之内。(中新经纬APP)

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com