友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com

相关文章

近七日浏览最多

最新文章

4月22日,凌玮科技发布了《关于使用部分超募资金永久补充流动资金》的公告。公告内容显示,公司已累计使用1亿元超募资金用于永久性补充流动资金,超募资金余额为24,404.49万元。

凌玮科技在2023年2月8日正式登陆深圳证券交易所,公开发行了2,712.00万股A股普通股,每股发行价为33.73元,成功募集资金总额达到9.15亿元。在扣除相关发行费用后,实际募集资金的净额为8.21亿元,其中包括超募资金3.40亿元。

然而,自上市以来,凌玮科技的股价走势并不理想,呈现出持续的下跌态势。其股价从最高的45.39元/股逐步下滑至最低的17.70元/股。截止4月22日收盘,凌玮科技的股价维持在25.25元/股,仍然处于破发状态。

一、中信保荐,超募逾七成!

根据相关资料显示,凌玮科技是由中信证券(600030)保荐上市的。在2019年至2021年年末,以及2022年6月末的财务数据中,凌玮科技的资产总额分别为4.26亿元、4.98亿元、6.06亿元和6.59亿元。

凌玮科技此次募集资金的净额为8.21亿元,相较于其上市前的总资产仍多出近2亿元。同时,公开发行后凌玮科技总股本为1.08亿股,公开发行股票数量为2,712万股,公开发行占总股本比例为25%。

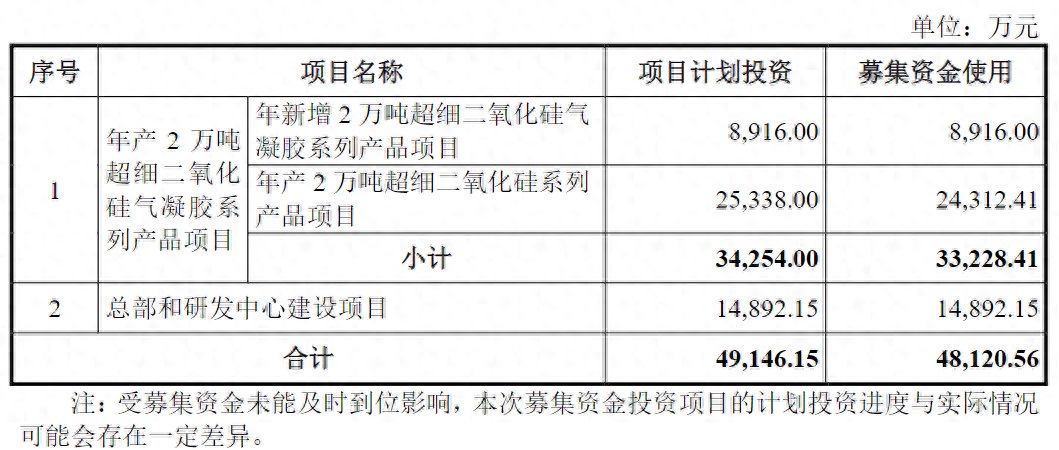

图 1来源凌玮科技招股说明书

此次上市,凌玮科技原本拟募集的资金为4.81亿,主要用于“年产2万吨超细二氧化硅气凝胶系列产品”、“总部和研发中心建设项目”。

与半导体芯片所用的高纯度硅锭不同的是,凌玮科技生产的纳米二氧化硅产品主要应用于涂料、油墨、塑料和石化等行业,公司行业分类为化学原料和化学制品制造业。属于典型的一般化工行业

然而,尽管如此,凌玮科技IPO过程却格外的“火爆”。中信证券通过深交所网下申购电子平台共收到321家网下投资者管理的7,592个配售对象的初步询价报价信息,报价区间为23.68元/股-41.50元/股,拟申购数量总和为5,424,460.00万股。

报价信息表进一步显示,上海泽堃资产管理有限责任公司管理的1只私募基金提出了每股23.68元的最低价,而泰达宏利基金管理有限公司管理的20只基金或资产管理计划则提出了每股41.50元的最高价。

最终,凌玮科技与中信证券协商确定的发行价格为33.73元/股,成功募集资金总额达到9.15亿元。在扣除相关发行费用后,实际募集资金的净额为8.21亿元,超募资金达3.40亿元。

对于年净利润1亿元上下企业来说,8.21亿资金无疑是一笔巨款。上市首年,凌玮科技利息收入与理财产品的投资收益合计为2,668.78万元,占当期净利润的21.35%。其中利息收入为1,451.52万元,同比增长270.01%;理财产品的投资收益为1,217.26万元。

二、募投延期,解禁来临!

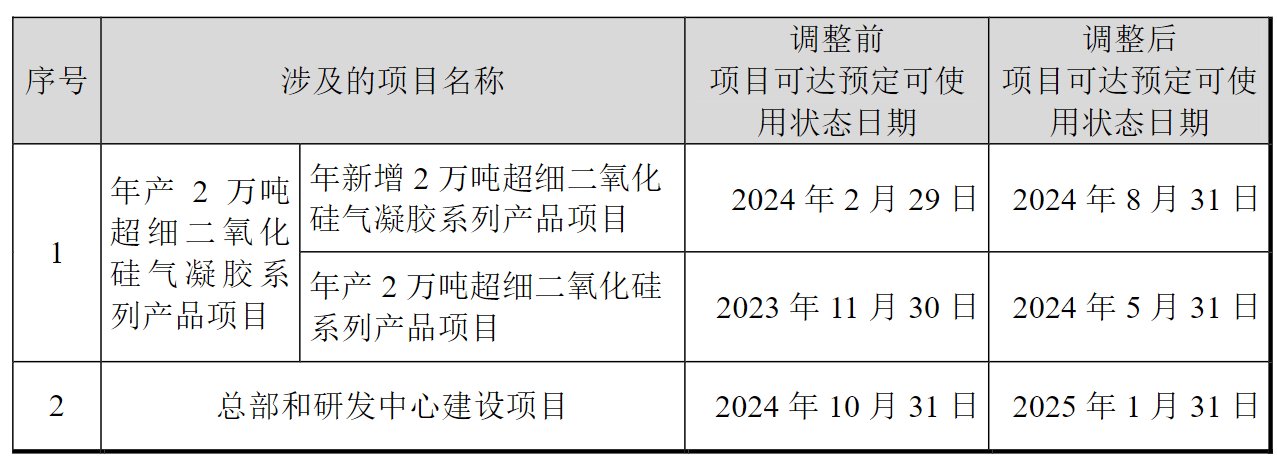

除了使用超募资金补流外,凌玮科技还对募投项目进行延期。资料显示,“年产2万吨超细二氧化硅气凝胶系列产品”、“总部和研发中心建设项目”两个项目往后延期了3-6个月不等。

图 2 凌纬科技公告

公告显示,新增2万吨超细二氧化硅气凝胶系列产品项目受报建审批流程后延的影响,预定可使用状态调整至2024年8月31日;年产2万吨超细二氧化硅系列产品项目受进口设备运输和安装调试的影响,预定可使用状态调整至2024年5月31日;总部和研发中心建设项目受施工进度及政府部门审批流程的影响,预定可使用状态调整至2025年1月31日。

值得关注的是,目前凌玮科技已经有1.4万吨的气凝胶产能,若2万吨的气凝胶产能完工,其产能将大幅提升至3.4万吨,而2023年公司的纳米新材料的销售量仅为2.23万吨,若未来销量无法大幅提升,其募投项目效益将大打折扣。

同时,凌玮科技在调整募投项目后,其股份解禁进程也逐步展开。据公开资料显示,今年2月8日,凌玮科技有1,071.43万股解禁,占其A股已流通股份的28.66%。而在今年的8月8日,公司的高管团队中的夏体围、彭智花、洪海、胡伟民四位成员的1.5年锁定期将届满,届时他们手中的438.04万股也将迎来解禁,占A股已流通股份的10.49%。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com