在刚刚过去的三月,上市公司们陆续公布业绩,过去一年的“收成”如何,受到市场的集中关注。以港股啤酒板块为例,智通财经APP注意到,2023年啤酒行业继续向高端化发力,大部分啤酒企业都实现了营收净利的双增。

但从股价表现来看,其走势却反向而行,多数个股的股价均于年内出现大幅下滑,部分个股股价甚至于年内腰斩。2023年全年,港股啤酒板块累跌超35%,而这一下跌趋势自2024年以来仍在持续,截至2024年4月10日收市,年内该板块又已累跌超12%。

股价走势与业绩表现背道而驰的背后,啤酒行业到底怎么了?

整体业绩表现向好

回顾2023年的业绩走势,在一众港股啤酒股中,百威亚太(01876)凭借68.56亿美元的营收位遥遥领先。虽然如此,但公司的营收增速却难言理想,期内同比增速仅为5.84%,位居第二的华润啤酒(00291)正以双位数的增速激烈追赶中。

而一直以来备受关注的青岛啤酒(00168),在2023年的“小便事件”影响的影响下,营收增速也并不亮眼。

再从利润端来看,规模较小的香港生力啤(00236)成为了归母净利的增速冠军。

2023年,香港生力啤实现归母净利8589.8万港元,同比大增165.90%。对此,公司表示盈利增长主要受惠于香港及华南地区业务业绩显著改善。

但作为行业龙头的百威亚太,却陷入了增收不增利的困境。智通财经APP注意到,2023年百威亚太的归母净利润为8.52亿美元,同比下降6.68%。

具体来看,盈利的下滑主要是受到去年第四季度表现不佳的影响。2023年四季度,百威亚太的营收为12.9亿美元,净亏损达到了2300万美元。与此同时,期内,公司多个重要市场的销量均出现下滑,其中亚太地区西部、中国、亚太地区东部和韩国,销量分别下滑了1.9%、3.1%、3.4%和中单位数。

作为啤酒高端化趋势的重要代表企业,百威亚太的高端与超高端产品的销量占比已达到50%以上。但在如此这般的高端化趋势下,公司业绩不及预期,股价也屡创新底。投资者不禁发出疑问,啤酒高端化已经不“香”了吗?

高端化仍为行业主旋律

据智通财经APP了解, 2013 年以前为中国啤酒行业的扩张期。随着2013年中国啤酒产量见顶,达到5065 万千升的峰值后,我国啤酒产量由最高点转折向下,2020年下滑至 3411万千升。其后,啤酒产量虽小幅回暖,但保持相对平稳。其中,2023年产量为3789万千升,同比增长0.8%。

随着行业需求见顶,我国啤酒市场进入存量竞争阶段,高端化的博弈竞争时代也随之开启。中国啤酒市场也开始从中成熟度转向高成熟度市场,消费者对啤酒的需求从单一同质化向多样化、个性化转变。

而整个2023年,啤酒行业也没有停止高端化的步伐。

其中,华润啤酒于年报中强调,公司持续推进“决胜高端”战略落地,通过各类主题推广和渠道营销活动,继续培育与推广各重点高端品牌。华润啤酒的高端化进程正是推动公司业绩上升的重要原因之一。具体来看,公司于期内推出雪花全麦纯生、无醇啤酒“喜力啤酒0.0”、中式谷物为原料的“秦始皇CPA”等高端产品。值得一提的是,公司更是推出了定价高达1199元的烈性啤酒“醲醴”加码超高端市场。财报显示,2023年公司次高档及以上的啤酒销量约250万千升,同比增长18.9%,其中,“喜力®”、“雪花纯生”、“老雪”和“红爵”等产品销量同比均实现快速的双位数增长。

青岛啤酒也在2023年延续中高端趋势,持续强化白啤、纯生、1903 和经典的品牌优势,加速推进中高档产品占比提升。财报显示,2023年公司中高端以上产品销量324 万千升,同比增长10.5%,中高端以上产品销量占比提升4.17个百分点至40.46%,产品结构升级显著。

与此同时,像香港生力啤这样的小规模企业,也推出了生力白啤,以公司增加在高档啤酒市场中的竞争力,目前该产品已成为公司高档、特色及手工啤酒的产品组合中最畅销的的品牌之一。

而作为啤酒高端化中的领军企业,百威亚太表示,公司将继续领导中国市场高端化。于2023年,公司的高端及超高端收入均实现双位数增长。此外,针对印度、韩国等市场,公司也积极推动高端化步伐。但受累于激烈的市场竞争,公司于韩国市场的高端化发展低于预期。此外,有分析指出,此前,百威亚太曾在中国高端啤酒市场占有非常高的市场份额,但近年来国产品牌高端化攻势较猛,这使得百威亚太的优势越来越小,其优势地位逐年褪色。

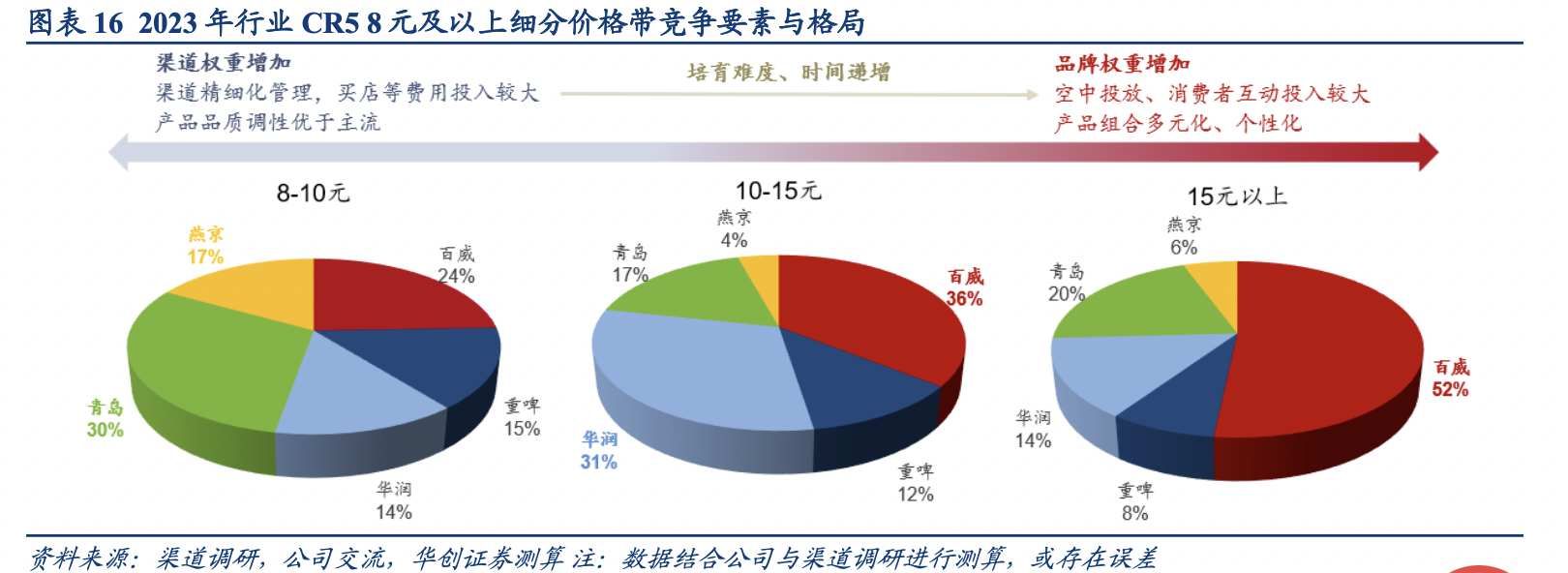

据华创证券测算,2023年行业CR5中青岛啤酒在8-10元价格带占比最大,达30%,超越百威的24%。而在10-15元价格带中,百威亚太依然稳坐第一,但华创证券指出,目前华润喜力补足品牌短板并配合自身渠道与资源优势实现迅速放量,还带动纯生进店增长加速,当前势能最强,有望超越百威。在15元以上价格带中,百威亚太呈现出绝对优势。不过需要注意的是,近年来国产品牌也逐步开始重视超高端市场。

对于2024年,多家券商指出,高端化依然是啤酒行业发展的主旋律。

中银证券研报指出,啤酒行业结构升级趋势不改,关注后续成本红利的释放。啤酒企业结构升级进程具有韧性。在竞争格局改善、产能出清两大因素的推动下,中期来看啤酒企业的结构性升级进程虽然可能会降速,但仍然会延续。啤酒行业2024年有望充分受益于成本红利的释放,当前行业估值仍有修复空间。

国联证券表示,渠道结构而言,国内餐饮业修复可观,啤酒行业有望受益。我国啤酒企业高端化空间充足,结构升级仍为行业主要逻辑,但消费弱复苏的情况下,结构性升级或为现阶段行业的主要特性。同时叠加成本端改善,国内龙头啤酒企业盈利空间或进一步释放,有望走出估值底部。

华创证券指出,结合国内消费品环境,啤酒中高端化持续提升的底层原因是在于过去20年消费品通胀浪潮时啤酒未跟上消费品升级步伐,仅在近5-6年加速提升,仍有明显“后发优势”。其预计未来中国低档啤酒销量将持续收缩,产品结构有望从“金字塔型”向“均衡型”或“橄榄型”发展,中高档扩容潜力仍足。随着啤酒高端化步入下半场,头部酒企也步入运营体系成熟打磨期,高端化空间仍有,方向不改但增速换挡,更需要酒企挖掘质量,将样板单品继续打造成为百万吨以上级别大单品,实现高端的全国化。

而针对近期股价的波动,华创证券续指,这是由于当前市场对高端化的过度担忧导致估值回落,但实际上高端化方过半程,是龙头中长期盈利提升的核心驱动。

综合来看,随着我国啤酒行业进入存量竞争阶段,高端化博弈竞争时代开启。在2023年消费场景持续复苏的大背景下,大部分港股啤酒企业都依靠高端化实现了营收净利的双增。随着国产品牌的高端化进入下半场,叠加成本端的逐步改善,啤酒行业的“高端化”未来依然值得投资者们的期待。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com