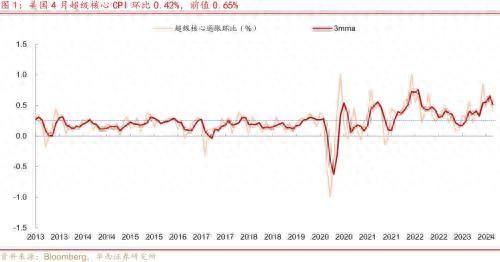

5月15日,美国劳工部公布4月CPI数据。CPI同比3.4%,符合预期,前值3.5%;环比0.3%,低于预期的0.4%。核心CPI同比3.6%,符合预期,前值3.8%;环比0.3%,低于预期的0.4%。超级核心CPI(彭博数据,剔除住房分项)环比0.42%,前值0.65%。

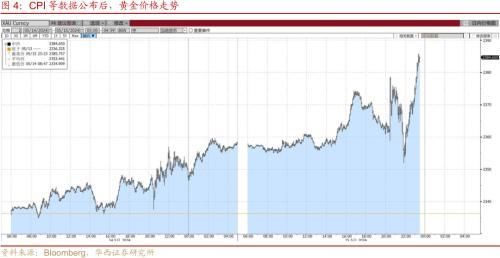

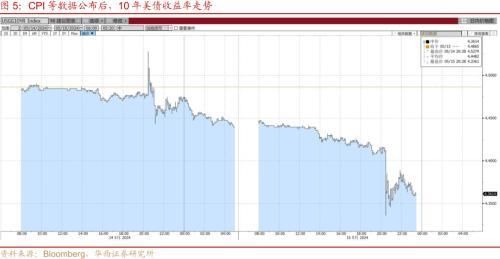

时隔五个月之后,CPI同比没有再超市场预期。叠加零售数据也不及预期,因而数据公布后,海外市场反映较大,COMEX黄金上涨1%+,10年美债收益率下行约10bp,标普500和纳斯达克综指开盘之后涨约1%。如何看待美联储后续的降息节奏和美债利率?

第一,美国4月去通胀进程有进展,不过幅度不大。首先,CPI单月环比下降幅度不大。4月CPI根据物价指数计算环比季调0.31%,略低于3月的0.38%,降幅仅为0.07%。通胀环比拆分大项来看,核心服务环比拖累最大,其次是食品,两者分别拖累0.07和0.01pct,能源基本持平,而核心商品拖累效应缩窄。其中核心服务拆分来看,主要是交通运输服务和医疗保健环比放缓。CPI降温与近期其他数据表现一致,如非农、首次申领失业金等,均出现边际放缓。数据之间交叉印证,均指向通胀降温。不过这一过程能否持续还存在不确定性。

其次,前期涨幅较大的业主等价租金仅微幅放缓。4月业主等价租金(在美国CPI中的权重接近27%)环比0.42%,略低于前月的0.44%。4月年化仍在5.2%左右。美国20个大中城市标准普尔/CS房价指数2月季调环比涨幅达到0.61%(5月1日发布),远超过去3个月的平均值0.21%。CPI中的住房分项滞后于房价,房价反弹给后续美国CPI下行进程带来不确定性。

此外,美联储重点关注的超级核心CPI边际降温,不过年化仍处在较高位。观察超级核心CPI环比滚动3个月平均值,4月为0.51%,较3月的0.66%下降约0.15pct,为今年以来最低值。4月超级核心CPI的3个月环比移动平均值年化6.3%,低于一季度的平均值7.2%,但明显高于去年的最高值5.1%,仍处于偏高水平。

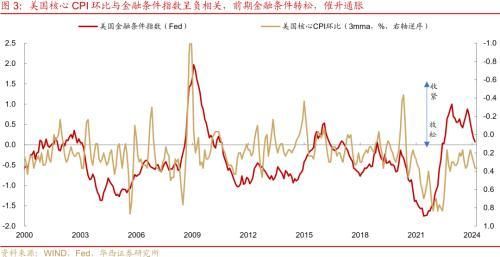

第二,金融条件收紧有助于通胀降温。今年一季度美国CPI环比的反弹,或受到前期金融条件放松的支撑。从历史数据来看,美国金融条件的松紧,与通胀、经济存在负相关关系。美国金融条件指数(FCI)在2023年10月见顶后持续回落,市场为降息定价。2023年12月到今年1月,市场预期的降息次数一度达到6次(每次降息25bp),金融条件趋于宽松,对一季度美国经济和通胀形成了正向拉动作用。2月以来,市场降息预期收敛至1-2次之间,对经济和通胀又起到限制作用,有助于后续的去通胀进程。不过,如后续市场又对降息预期过度定价,反而可能再度推升通胀,类似今年一季度。

第三,美联储降息节奏可能偏慢,首次降息难早于9月。市场对CPI数据反映较大,可能是将其视为拐点。然而去通胀进程难免颠簸。今年CPI同比下行很难依赖基数,需要环比中枢明显下移。去年美国CPI面临较高的同比基数,之前一年核心CPI环比平均值季调年化多在5-6%。而今年面临的对应基数降至4%左右,核心CPI环比平均值持续低于0.33%(1-4月平均值为0.5%),对应同比才能持续下行。在这种背景下,核心CPI同比很难持续下行,而是随着环比波动颠簸。美联储可能至少要看到核心CPI环比连续三个月保持在较低位(例如平均值0.3%以内,对应年率在3.5%以内),才可能讨论开启降息进程。即使6-8月通胀达到前述假设(7-9月发布),美联储最早也要等到9月开启降息(北京时间9月19日凌晨公布会议结果)。如6-8月通胀未达到美联储要求,首次降息将推迟到四季度。CME FedWatch显示,4月CPI数据公布后,9月降息概率从65.1%升至73.2%;12月降息2次及以上的概率从56.9%升至68.4%。

第四,美债长端利率难言趋势机会。4月CPI数据公布后,美债长端利率下行幅度一度达到10bp,但在主线逻辑逆转之前,美债长端可能更适合波段交易,而非趋势交易。基于中性利率和期限溢价拆分视角,美联储3月点阵图给出的中性利率为2.6%,1991-2014年间期限溢价的平均值约1.72%。假设随着QT推进,美债长端参考历史期限溢价平均值,对应10年美债利率的中枢约为4.3%。从供需视角来看,美债供给量因高额赤字而保持高位,长债供给相应保持高位,CBO预估美国2024财年赤字约为1.6万亿美元,仅略低于2023财年的1.7万亿美元,而2013-2019平均值仅6599亿美元。需求方面,美联储缩表速度放缓,但被动缩表(到期不进行再投资)意味着美联储持债久期缩短,美债久期更多依靠市场承担。综合来看,在美国去通胀接近完成、压降赤字之前,10年美债利率可能延续区间震荡,难以出现趋势机会。

风险提示:

美国经济、就业和通胀走势超预期,美联储货币政策超预期。

本文源自券商研报精选

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com