当地时间5月4日,伯克希尔·哈撒韦公司一年一度的股东大会在美国小镇奥马哈举行。

伯克希尔发布的2024年一季度财报堪称亮眼,巴菲特还就今年第一季度为何减持苹果、是否会对中国市场进一步投资、现金储备有望进一步上升至历史新高等一系列问题作出回应。

巴菲特还提到,芒格在对比亚迪的这笔投资中起到了重要的推动作用。

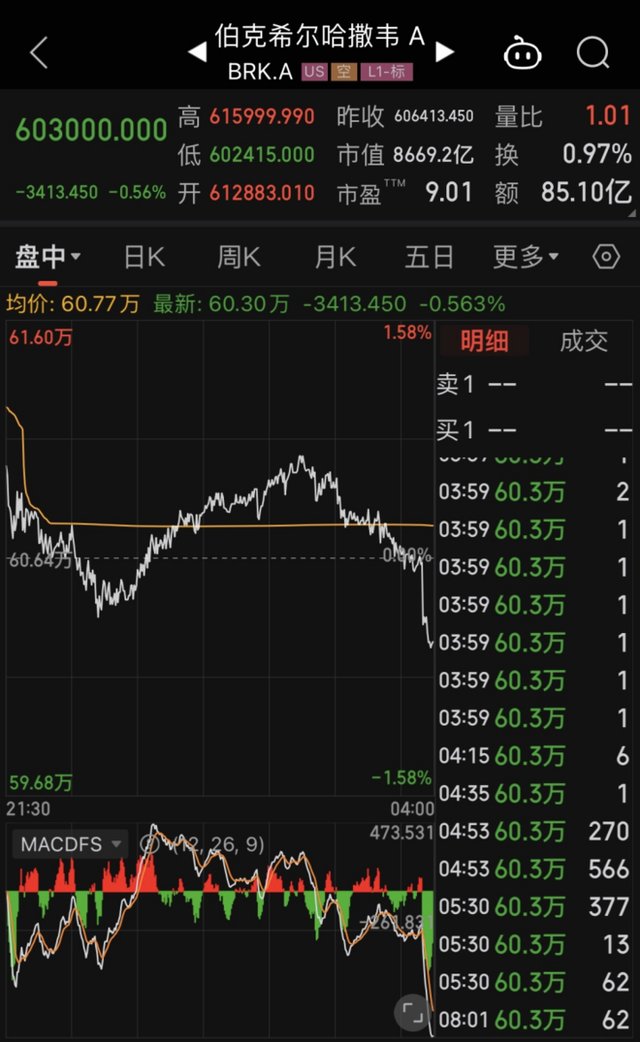

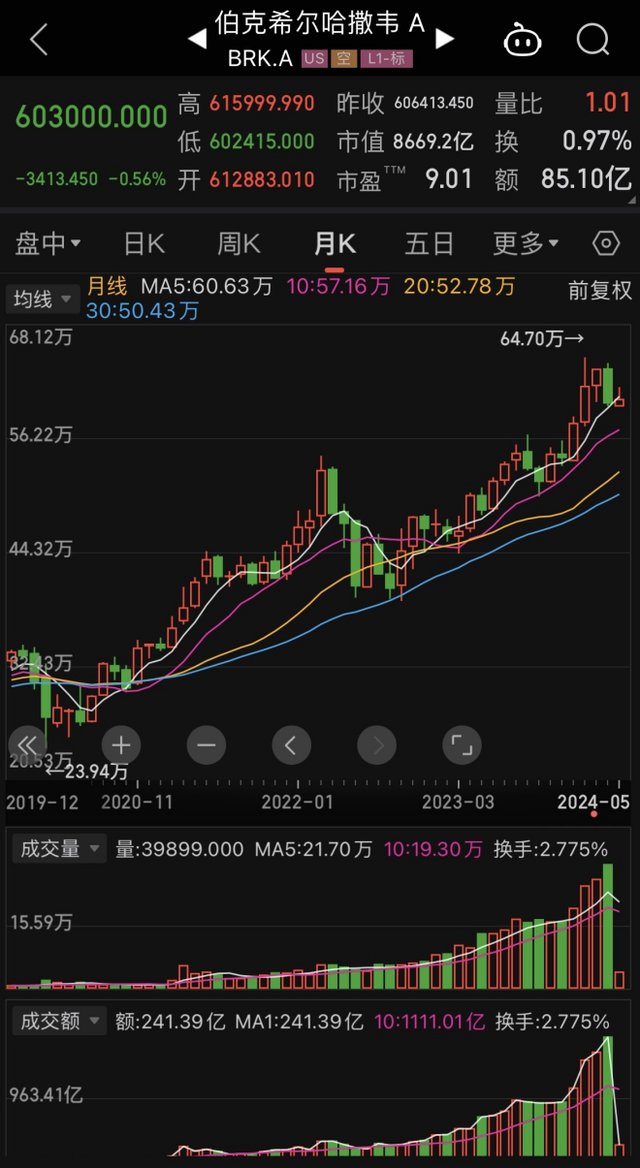

伯克希尔现金储备可能达2000亿美元

伯克希尔在股东大会问答环节开幕之前,发布了2024年第一季度财报。一季度,伯克希尔营收898.69亿美元,同比增长5.2%,高于市场预期的859.2亿美元,上年同期为853.93亿美元;净利润达127.02亿美元,同比下降64.2%,市场预期为98.92亿美元,上年同期为355.04亿美元。

截至一季度末,伯克希尔现金储备达到1890亿美元,再次刷新纪录。

分业务板块看,保险和其他业务营收为654.73亿美元,2023年同期为634.57亿美元。铁路、公用事业和能源业务营收为243.96亿美元,2023年同期为219.36亿美元。

此外,一季度,伯克希尔回购了26亿美元的公司普通股股票,去年四季度为22亿美元。

截至一季度末,伯克希尔前五大重仓股分别为苹果、美国银行、美国运通、可口可乐和雪佛龙。

伯克希尔持有苹果的价值为1354亿美元,上一季度末为1743亿美元;持有的美国银行价值为392亿美元,上一季度末为348亿美元;持有美国运通、可口可乐、雪佛龙的价值分别为345亿美元、245亿美元、194亿美元,上一季度末分别为284亿美元、236亿美元、188亿美元。

截至一季度末,伯克希尔持有的固定收益证券投资公允价值达171.67亿美元。其中,对美债、外国债券、企业债券的投资公允价值分别为45.03亿美元、109.97亿美元、14.29亿美元。

巴菲特说:“截至上季度末,我们的现金和国库券为1820亿美元,我认为合理的假设是,本季度末它们可能会达到2000亿美元左右。”

他补充说:“我们很乐意花钱,我们一定要找到合适的标的。希望风险能够足够小,而且回报能够很大,否则我们不会花钱。”

苹果仍是股神第一大持仓,但减持了13%

重仓股方面,巴菲特大致卖掉了持有的13%的苹果股份,最新公布的财报显示,目前伯克希尔持有苹果股票约1354亿美元,相当于7.9亿股,对照伯克希尔之前公布的数字,换算之后约等于巴菲特大砍了13%的苹果持股,不过,苹果仍是伯克希尔第一大重仓股。

巴菲特一直是苹果股票的忠实投资人,苹果股价在去年表现亮眼,但迈入2024年后显得疲软,直到日前公布第1季财报数据才强势反弹。然而,iPhone销量衰退依旧是个危险的信号。

在本次股东大会上,巴菲特对于这一减持行为作出了回应。他表示,伯克希尔还持有很多苹果股票,持有它不单是持有股票,而是把它视为业务。伯克希尔还是会长期持有苹果、可口可乐和美国运通这3家公司的股票,并且在过去这一举措已经取得了很多成功。

“到2024年底,苹果极有可能仍然是伯克希尔持有数量最大的股票。除非发生重大事件,否

苹果CEO蒂姆·库克本次也出席了伯克希尔的年度会议,与苹果首席财务官卢卡·梅斯特里坐在前排。库克在过去几年中已经多次出席伯克希尔股东会。

对于伯克希尔大幅减持了苹果股份,库克对外媒表示,他与巴菲特讨论过了减持的事宜。库克表示,他们进行了长时间的谈话,伯克希尔仍然是苹果最大的股东,苹果公司迄今为止仍是伯克希尔公司的最大持仓,他对此感觉很好。库克强调,有伯克希尔这样的股东是一种荣幸。

除了苹果之外,其他重仓股分别为美国银行、美国运通、可口可乐和雪佛龙。巴菲特表示,伯克希尔将继续持有美国运通、苹果和可口可乐。当他不再掌舵,非保险运营副主席Greg Abel接任时,他补充说,苹果的商业模式“甚至比美国运通和可口可乐更好”。

对生成式人工智能(AI)的看法

巴菲特回答道:“我对人工智能一无所知。但不意味着这个技术不重要。去年我提到,让精灵从瓶子跳出来。让它跳了出来,精灵对很多人很有作用,但我希望这种精灵在未来可以做好事。”

巴菲特称:“我没法对它做评估。AI的发展让我紧张,特别是最近的进展,我目睹的一些现象有些吓人。AI会引发欺诈问题,比如一张图片难以辨别真假,欺诈市场增长会很快。当然AI也可能做好事。”

回应投资比亚迪

一位来自中国香港的股东向巴菲特提问:“伯克希尔此前曾投资过比亚迪但现在已经减仓,您未来是否会继续投资中国的其他公司?”

巴菲特对此回答:“我们主要的投资标的将会位于美国,这是我们坚信不疑的。你看我们所投资的可口可乐或运通,都是在全球扩张业务的公司。而像美国运通或可口

“而我觉得对于比亚迪的投资,跟我们5年前在日本做出的投资比较相似。我们快速地在日本投资了5家商社,你很少会看到我们在美国之外做出这样的投资,尽管我们正在通过这些公司参与世界经济。”

巴菲特还提到,芒格在对比亚迪的这笔投资中起到了重要的推动作用。巴菲特还透露,伯克希尔的下一笔大交易可能不会是对美国之外的企业的投资。

称伯克希尔从未犯过致命的决策错误

巴菲特表示,多年来,伯克希尔公司在作出几个重大决策时都避免了“致命”的错误选择。

巴菲特还指出,目前伯克希尔公司积累了大量的现金,同时避免了一些无法挽回的失误,这使得公司的现金流远远领先于第二名摩根大通。他说:“这确实表明,如果你随着时间的推移坚持存钱,不需要任何奇迹,你真的可以做些什么。”

建议投资者把股票看作生意

不要每天看股价

伯克希尔目前每天的收入超过1亿美元。巴菲特强调复利是世界上最被低估的力量。伯克希尔将在未来几年继续回购股票。出售一家优秀公司的最佳时机几乎永远不是现在。

巴菲特建议投资者不要每天查看股票价格。投资者应将股票视为一项生意,而不仅仅是交易工具。投资者不应试图把握市场时机。市场是为投资者服务的,应善于利用它为自己谋利。

人生成功的最佳方式是比别人更努力,他认为印度有很多机会。然而,沃伦认为伯克希尔在这个市场上没有优势。

来源:潮新闻 记者 张云山、中国证券报、中国基金报、每日经济新、中国经济网

举报/反馈

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com