友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com

相关文章

近七日浏览最多

最新文章

智通财经获悉,全球最大主权财富基金挪威国家银行投资管理公司(NBIM)首席执行官Nicolai Tangen表示,目前金融市场存在许多不确定因素,但投资者“重大的担忧”是大宗商品上涨对通胀前景可能意味着什么。Tangen表示,能源和原材料价格飙升可能会成为主要央行继续抗击通胀的一个重大问题。

截至发稿,追踪全球大宗商品表现的基准指数标普GSCI自年初以来上涨了9%,涨幅超过了标普500指数。今年以来,油价和铜价分别上涨了13%左右,而金价近几个月来也屡创新高。当被问及是否担心大宗商品市场过热时,Tangen回答说:"是的,最大的担忧是这对通胀可能意味着什么,对吧? 因此,如果能源和原材料价格继续上涨,这将影响到终端产品价格,后者将会更高。谈到通胀预期时,这可能是真正的不确定因素。”

NBIM管理着挪威政府全球养老基金。挪威主权财富基金是世界上最大的主权财富基金,截至3月底价值17.7万亿克朗(1.6万亿美元)。该基金成立于上世纪90年代,用于投资挪威石油和天然气行业的盈余收入。迄今为止,该基金已在全球70多个国家投资了8800多家公司,是全球最大的投资者之一。

降息预期降温,加息预期冒头

欧元区3月份通胀率放缓至2.4%,降幅高于预期,增强了近期降息的预期。但市场对降息的预期最近几周波动很大。欧洲央行行长拉加德上周也暗示了大宗商品价格的影响。她表示,除非出现重大冲击,否则欧洲央行仍将降息,但她强调,欧洲央行需要“高度关注”大宗商品价格走势。拉加德说:“显然,这对能源和食品有直接和迅速的影响。”

Tangen表示,挪威主权财富基金仍然认为,主要央行将"艰难"将通胀降至目标水平,主要央行的行动将有所不同,取决于当地的通胀压力。其中,美国的通胀问题较欧洲更为棘手,现在也显示欧洲央行似乎将先于美联储放松货币政策。

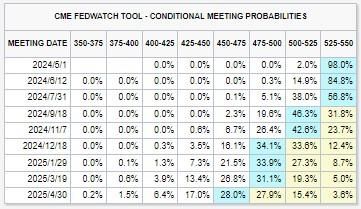

由于多数数据显示美国通胀率维持在3%左右,而且几个月内不会出现明显变化,根据CME美联储观察工具,交易员目前预计美国6月份降息的可能性为13%,这一比例低于上个月的近70%。互换市场显示,年底前总共将降息约40个基点,这意味着两次降息25个基点的可能性更大。对最终转向宽松政策的信心,有助于解释周二创纪录的690亿美元2年期美国国债标售的强劲需求。

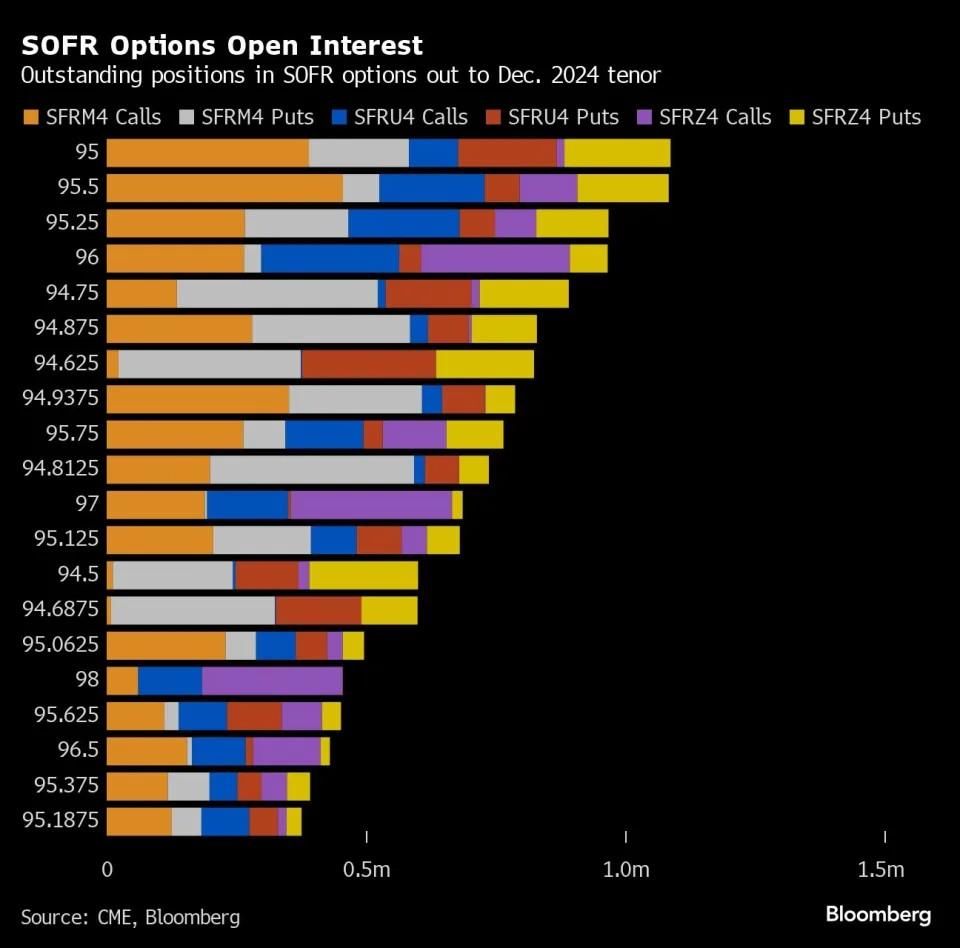

而利率期权市场比互换市场反映出的共识更为强硬。在美联储5月1日做出决定之前,交易员建立了与有担保隔夜融资利率(SOFR)相关的期权头寸,有担保隔夜融资利率与美联储的基准利率密切相关,这些头寸目前押注美联储在12月政策会议也将保持利率稳定。

利率期权市场投资者甚至开始认真考虑美联储加息的可能性;随着美国通胀连续三个月超预期,一些更为激进的押注还对冲了美联储在2024年再次加息的可能性。分析师指出,投资者对美联储再次加息的预期持续升温,期权市场目前显示美国在未来12个月内加息的可能性约为20%,较年初大幅上升。

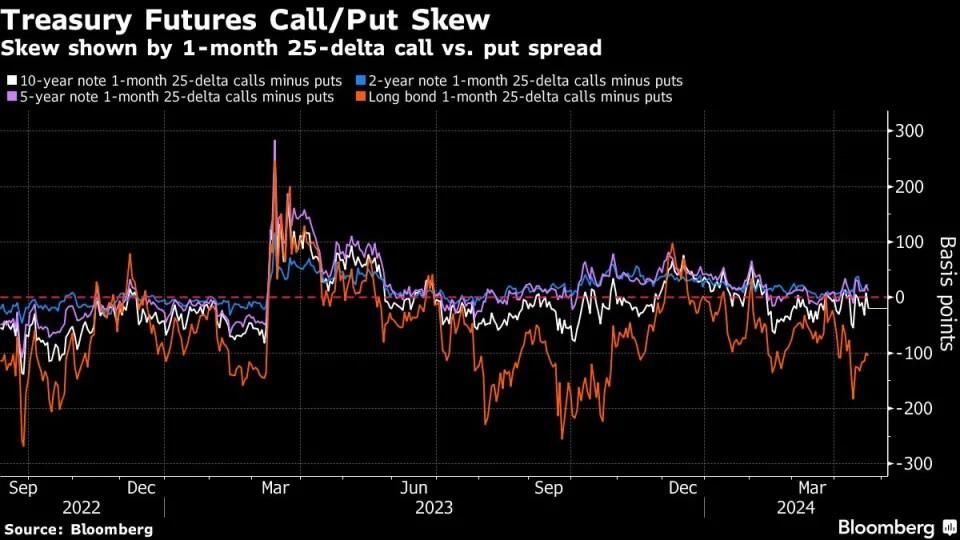

一些交易员仍在为美国国债可能进一步下跌做准备,此前抛售将各种期限债券的收益率推高至2024年高点。周二美国国债期权中最引人注目的是一笔1100万美元的押注,目标是10年期美国国债收益率在一个月内升至5%以上,而目前的收益率约为4.6%。在现货市场,摩根大通最新的客户调查显示,中性仓位为两个月来最大。

与此同时,高于预期的通胀数据也在扰乱期货仓位。美国商品期货交易委员会(CFTC)的数据显示,资产管理公司已转向创纪录的2年期和5年期美国国债期货净多头。据美国银行的一份分析报告,这种变化可能反映出,随着收益率飙升,投资者纷纷退出空头头寸。

Tangen承认,目前有多种因素支撑着通胀。Tangen称:“地缘政治紧张局势、近岸因素、气候对全球粮食收成的影响、贸易路线的一些变化等等,工资通胀也可能高于我们的预期。当然,我们预计降息幅度将低于今年早些时候市场的预期。我不得不说,令我惊讶的是,市场对它的反应如此之好。我本以为市场对推迟降息的反应会更消极。”

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com